通过调查全球405家SaaS&云行业企业,我们发现

在我们迄今为止最大规模的调查(涵盖 405 家公司)中,我们发现并分析了全球云行业的最新地理、领导力和财务趋势。

在 Saasverse,我们对 405 家云公司进行了调查,作为私有云计算行业的状态检查,跟踪他们的财务绩效、人工智能 (AI) 采用情况、领导优先事项和最大挑战。

我们的目的是回答这样一个问题:2023 年,推动盈利增长的压力加剧,人工智能让所有商业对话黯然失色并吸引了全世界,云行业将处于什么位置?

BVP (Bessemer Venture Partners为全球专注投资SaaS&云赛道的投资机构)合伙人 Byron Deeter 表示,全球云产业比以往任何时候都更加强大。“您认为人工智能是如何交付的?数以万计的 GPU 在云端协同工作,” Byron 说道。“我们的 2023 年 Cloud 100 申请人从未如此强大——这证明人工智能是云的下一个地平线。”

虽然BVP Cloud 100 基准是衡量一流私有云性能的行业标准,但这项调查将评估各个阶段和规模的私有云公司性能的范围扩大了 4 倍以上。

2023 年云行业的五个见解

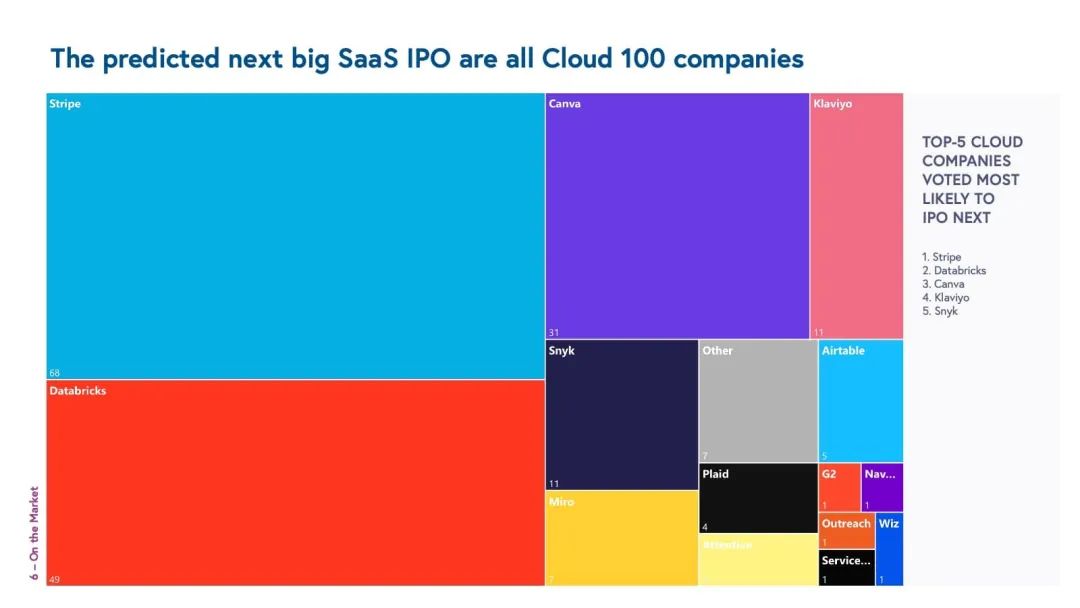

- 被投票最有可能进行 IPO 的前五名云公司是Stripe、Databricks、Canva、Klavyio和Snyk。

- 就总部和招聘而言,旧金山是云行业的中心:52% 的云公司位于加利福尼亚州,其中 21% 的公司总部位于旧金山。

- 人工智能已经取代了 SaaS:到今年年底,86% 的受访云公司将拥有人工智能驱动的功能。

- 云领导者将产品和进入市场策略中的竞争差异化视为其公司面临的最大挑战。推动盈利增长被列为 2023 年的首要目标,而筹款则被列为最不重要的目标之一。

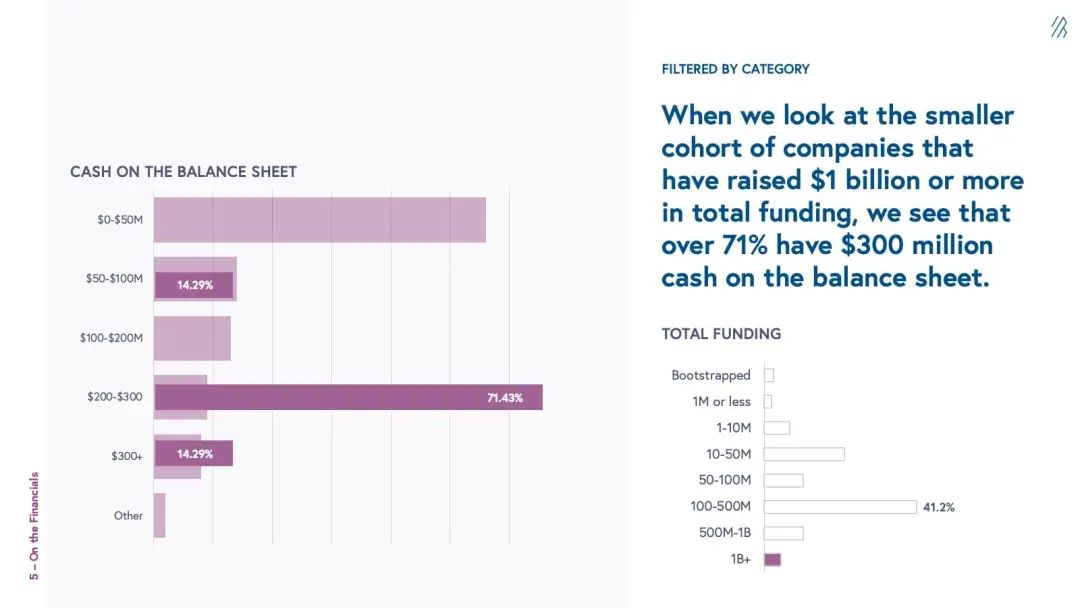

- 云公司的资金仍然充足:大多数接受调查的云公司筹集的总资金超过 1 亿美元或更多。超过一半的受访公司资产负债表上的资产少于 5000 万美元,而近三分之一的公司资产负债表上的资产为 1 亿美元或更多。在融资 10 亿美元或以上的云公司中,超过 70% 的资产负债表上的资产超过 3 亿美元。

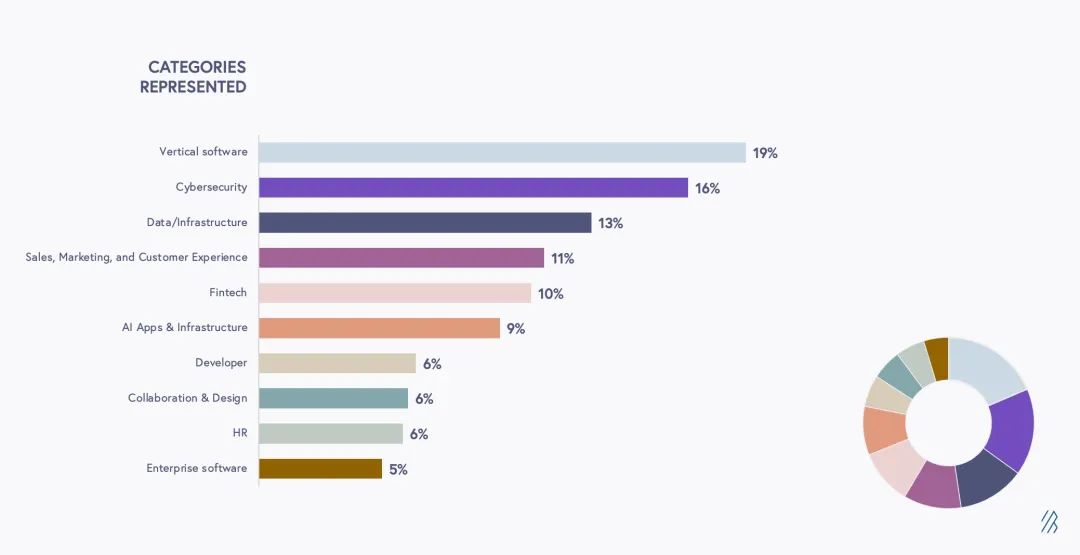

就品类而言,垂直软件是排名最高的云类别,网络安全紧随其后

- 19% – 垂直软件 (75)

- 16% – 网络安全 (66)

- 13% – 数据基础设施 (51)

- 11% – 销售、营销和客户体验 (44)

- 10% – 金融科技 (42)

- 9% – 人工智能应用程序和基础设施 (37)

- 6% – 开发商 (24)

- 6% – 协作与设计 (23)

- 5.4% – 人力资源 (22)

- 4.7% – 企业软件 (19)

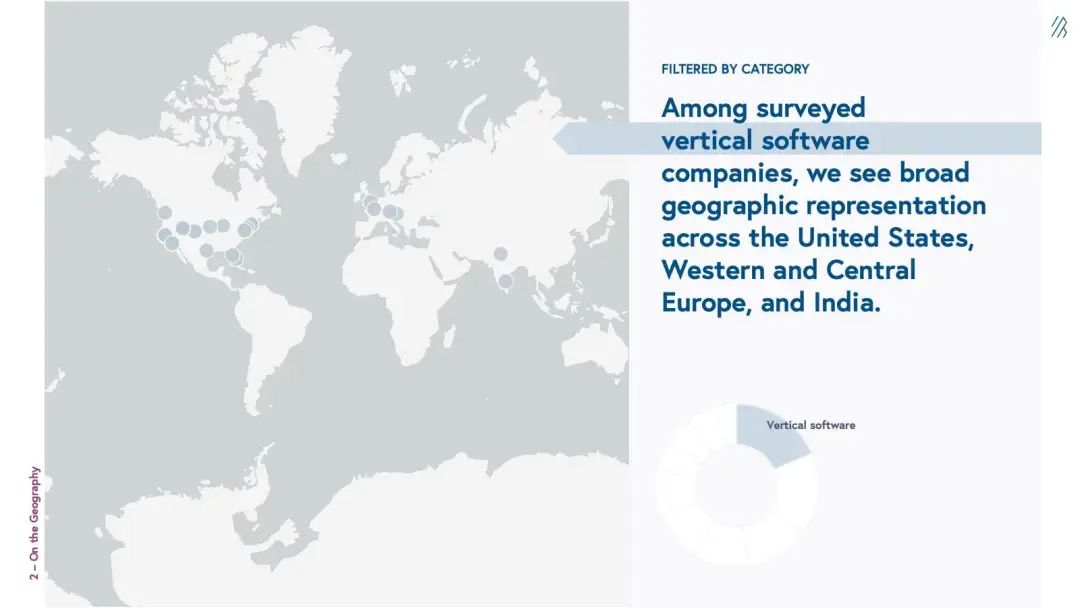

在接受调查的垂直软件公司中,我们发现其地域代表性广泛,遍及美国、西欧、中欧以及印度。

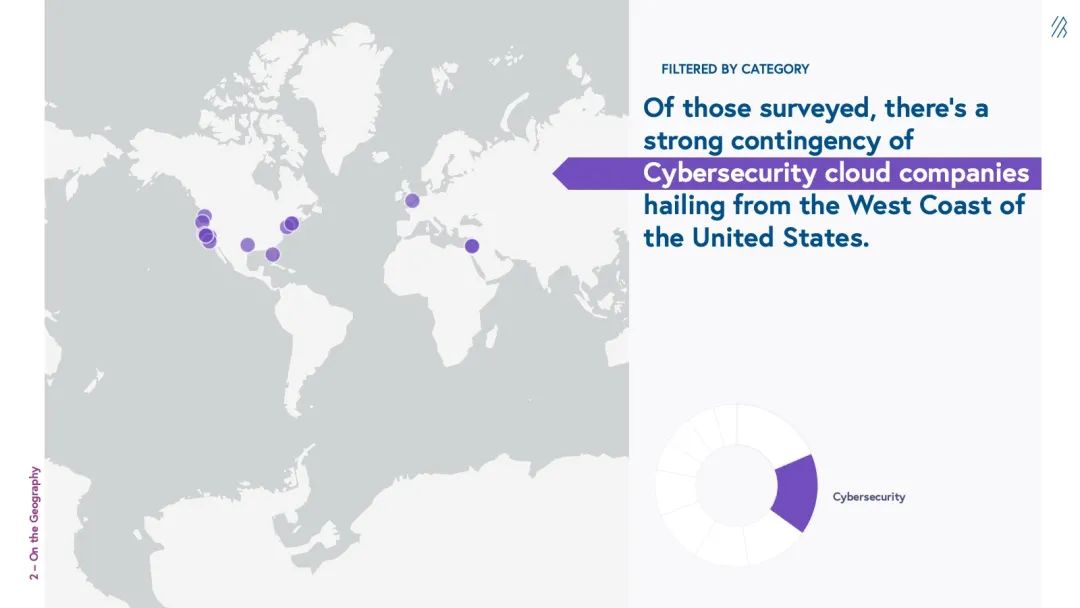

在接受调查的公司中,意外发现,网络安全云公司聚集在美国西海岸。

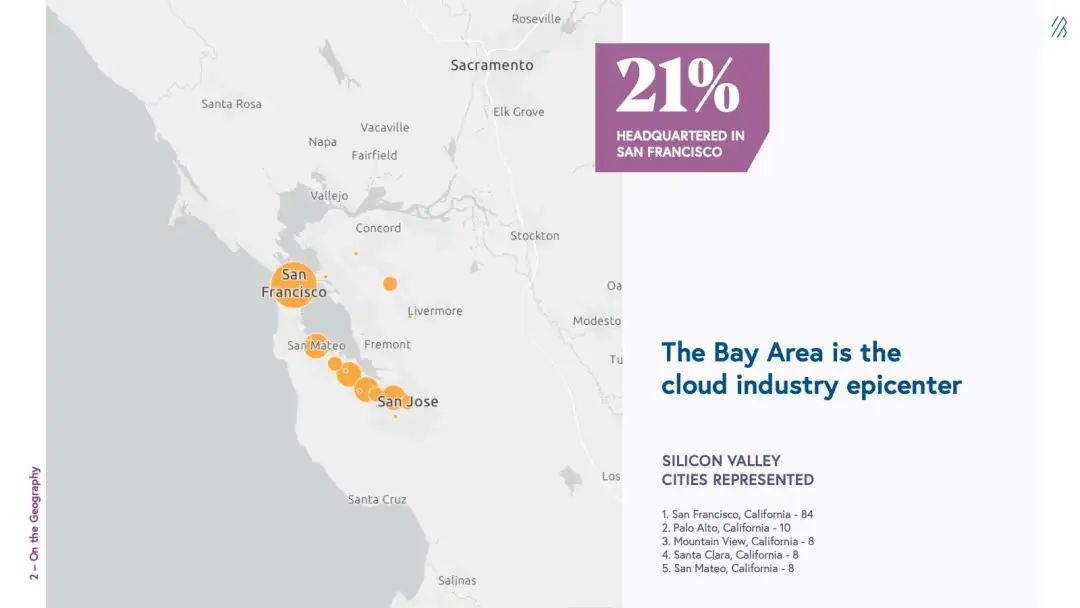

就地理位置而言, 旧金山是云产业中心

全球排名前 10 的城市代表

- 加利福尼亚州旧金山 – 84

- 纽约,纽约 – 44

- 以色列特拉维夫 – 18

- 马萨诸塞州波士顿 – 13

- 英国伦敦 – 12

- 加利福尼亚州帕洛阿尔托 – 10

- 法国巴黎 – 8

- 加利福尼亚州山景城 – 8

- 加利福尼亚州圣克拉拉 – 8

- 加利福尼亚州圣马特奥 – 8

虽然创新是全球性的,但湾区对云产业仍然具有强大的吸引力。在排名前 10 的城市中,旧金山是云公司总部最多的城市,城市范围内有 84 个云公司。纽约(44)排名第二,是新兴科技初创企业的东海岸中心。其余的顶级城市是全球 SaaS 生态系统的明显代表 – 以色列特拉维夫排名第三 (18),马萨诸塞州波士顿排名第四 (13),然后穿过池塘到达欧洲的英国伦敦,排名第五(12),法国巴黎排名第八(8)。

在所有接受调查的云公司中,52% 的总部位于加利福尼亚州,其中超过 34 家公司专门位于硅谷城市帕洛阿尔托 (10)、山景城 (8)、圣克拉拉 (8) 或圣马特奥 (8)。

自 2020 年以来,德克萨斯州奥斯汀和佛罗里达州迈阿密作为北美预期的新技术之都一直主导着新闻周期,但从这项调查来看,这似乎并没有实现——至少对于云行业来说是这样。奥斯汀只有三家公司代表,迈阿密有两家。然而,当我们看美国排名前五的州时,佛罗里达州和德克萨斯州都进入了前五名,各占4%。

52% 的云公司位于加利福尼亚州

在接受调查的企业中,有 38% (19) 个美国州参与。

美国前 5 个州的代表

- 52% – 加利福尼亚州

- 16% – 纽约

- 5% – 马萨诸塞州

- 4% – 佛罗里达州

- 4% – 德克萨斯州

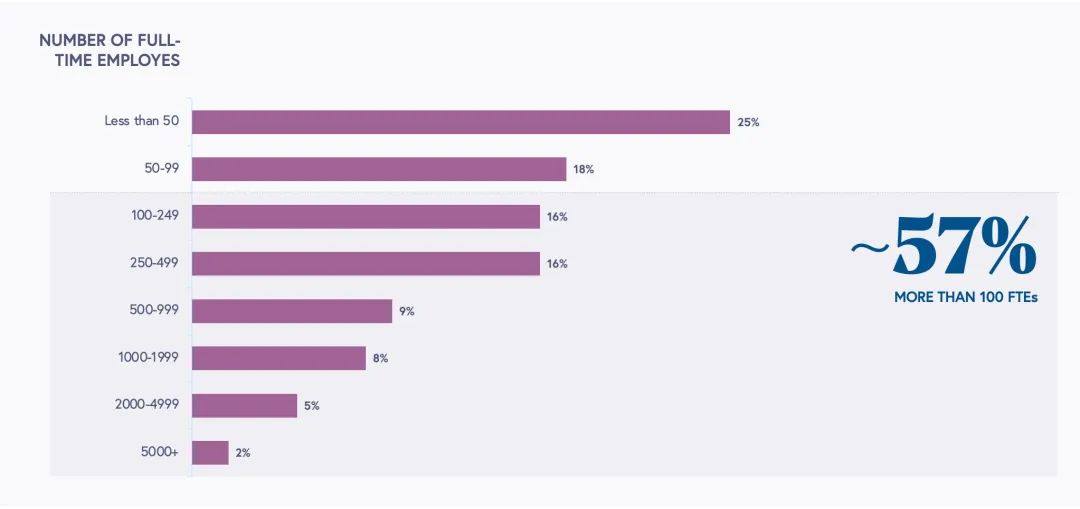

公司规模

典型(中位数)云公司拥有 478 名全职员工 (FTE),而云公司平均拥有 230 名

四分之一的受访云公司团队人数少于 50 人,65% 的团队人数超过 100 人。有一家公司报告称其拥有 14,000 名全职员工。

FTE 总数的细目

- 25.3% 的员工少于 50 人。

- 17.6% 拥有 50 至 99 名员工。

- 16.3% 拥有 100 至 249 名员工。

- 16.3% 拥有 250 至 499 名员工。

- 9.4% 拥有 500 至 999 名员工。

- 8.2% 拥有 1,000 至 1,999 名员工。

- 5.0% 拥有 2,000 至 4,999 名员工。

- 1.7% 拥有超过 5,000 名员工。

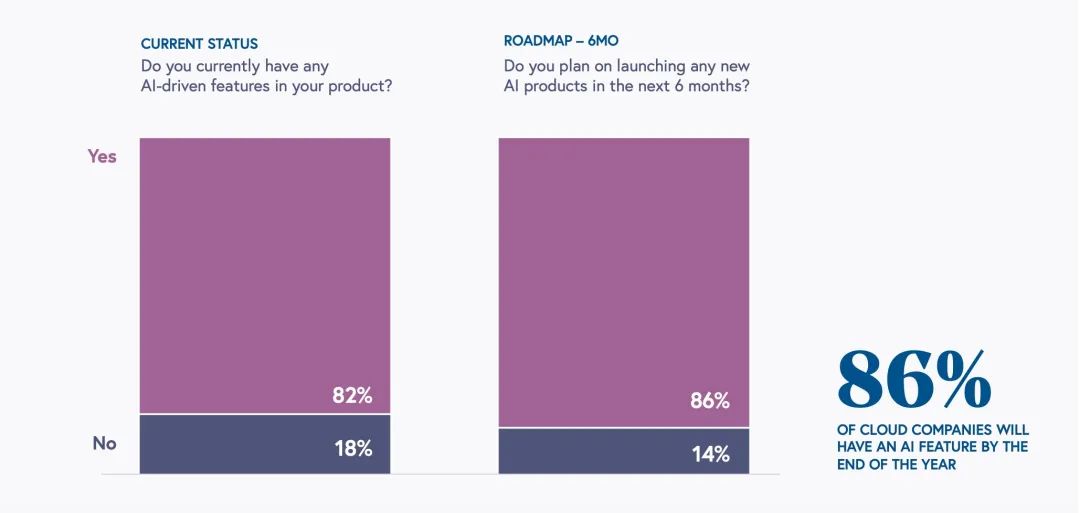

领导力:人工智能已经重塑了大多数 SaaS 产品

到今年年底,86%的云公司将拥有人工智能功能

在 2023 年 6 月调查云公司时,问题为“你们的产品目前有人工智能驱动的功能吗?” 82% 的人回答“是”,18% 的人回答“否”。

当询问他们是否会在未来 6 个月内(到 2023 年底)拥有人工智能功能时,回答“是”的变化率仅为 4% 以上,这支持了我们的观点,即 SaaS 中的大部分人工智能创新是已经在行动了。

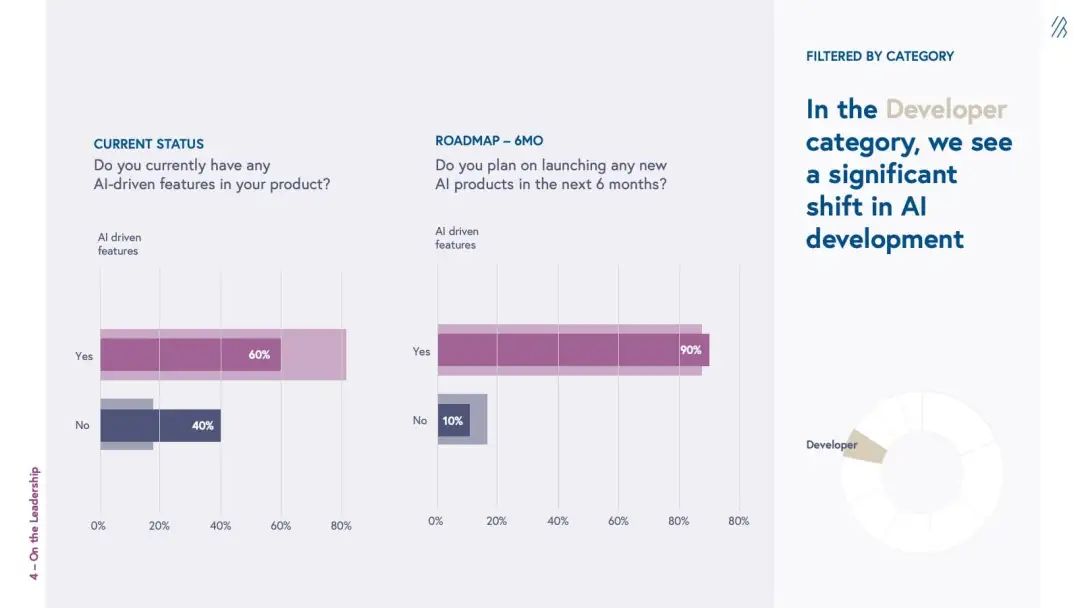

开发人员类别是一个例外。2023 年 6 月,60% 的开发公司表示拥有 AI 功能,到年底,90% 的公司预计将拥有 AI 功能,增幅超过 30%。

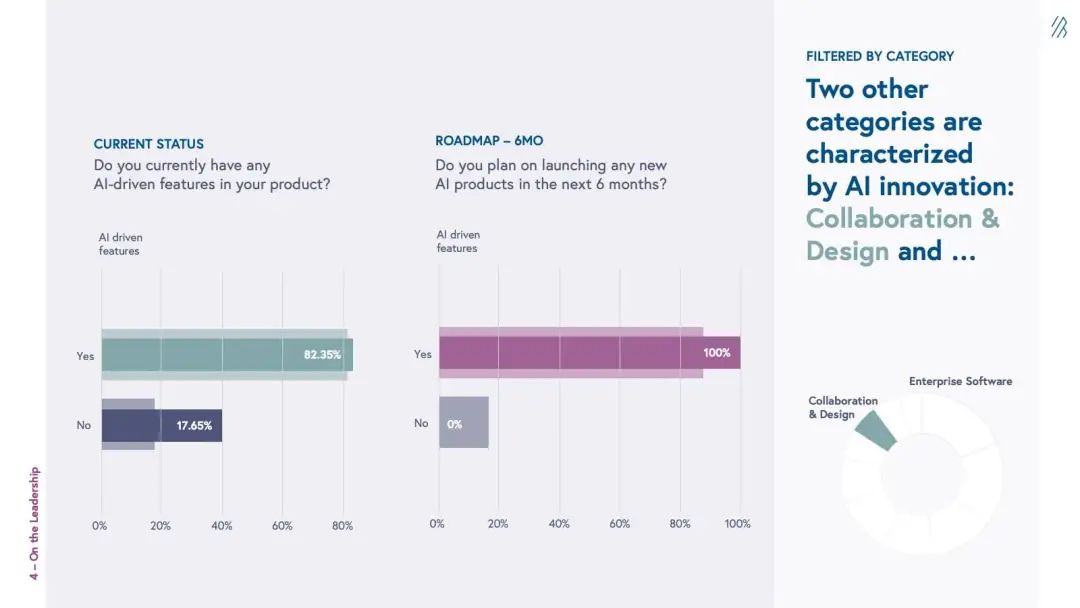

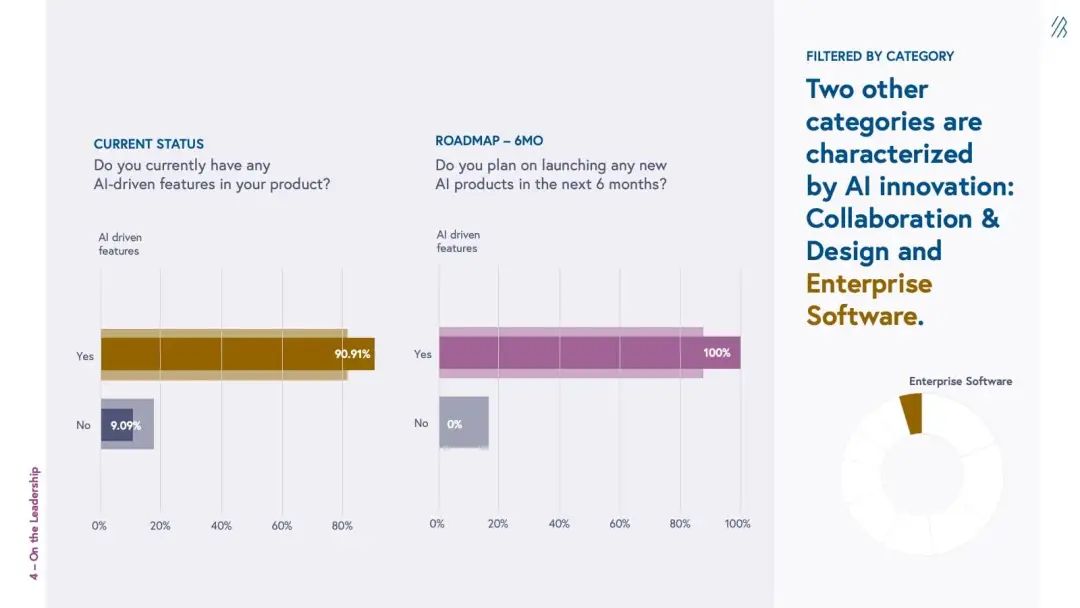

另外两个类别的特点是对人工智能进行额外投资:协作与设计和企业软件。这两个类别的公司均报告称,到今年年底,100% 的公司将拥有至少一项人工智能功能,这标志着企业软件的变化超过 10%,协作与设计的变化超过 18%。

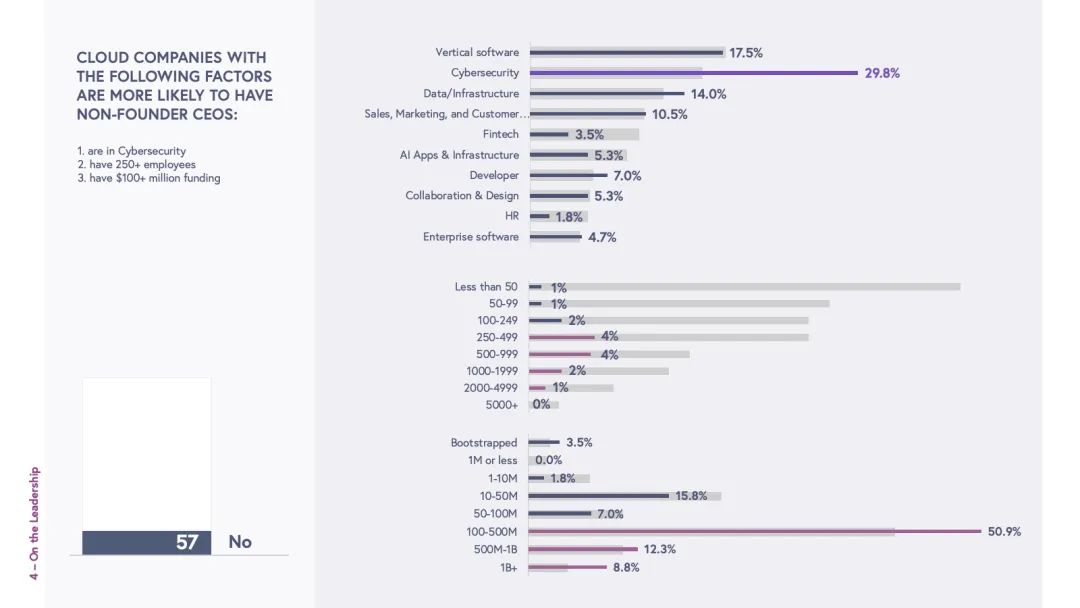

拥有创始人首席执行官与非创始人首席执行官的公司细分

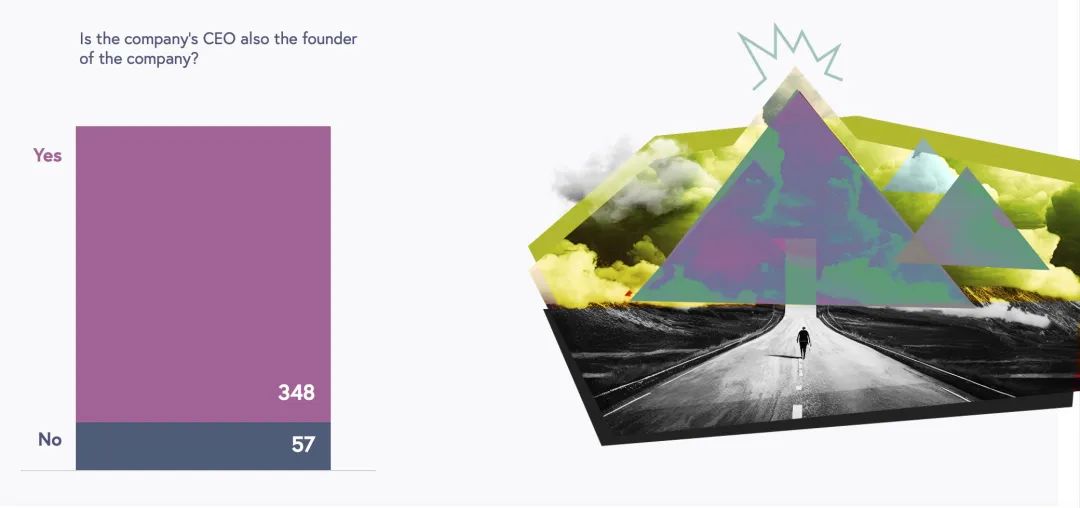

86% 的公司的首席执行官同时也是企业创始人,而 14% 的云公司的首席执行官不是创始人。

具有以下因素的云公司更有可能拥有非创始人首席执行官:从事网络安全、拥有 250 名以上员工或拥有 100 亿美元以上资金。当我们观察非创始人首席执行官群体时,会出现三个关键的见解:

- 网络安全云公司的首席执行官非公司创始成员的比例最高。

- 员工人数超过 250 人的公司中非创始人 CEO 的比例较高,这表明这些公司比员工人数少于 250 人的公司更有可能进行领导层换届。

- 在接受非创始人 CEO 调查的云公司中,51% 筹集了总计 100 至 5 亿美元的资金。这一趋势表明,在总资金达到 1 亿美元后,领导层换届的可能性更高。

在产品和进入市场策略中设定竞争差异化是云公司面临的首要挑战。

每个企业都有其独特的挑战。为了衡量 2023 年云公司面临的最强阻力,我们定义了四个关键主题:(1) 愿景:在人工智能时代设定新焦点 (2) 战略:在产品和 GTM 中设定竞争差异化,(3) 耐力:提高整个组织的业务效率并面向未来,以及 (4) 文化:雇用、培养和留住顶尖人才。

云公司面临的主要挑战

- 38% – 策略

- 35% – 耐力

- 13% – 其他

- 9% – 文化

- 5% – 愿景

2023年是人工智能创新、推动效率和利润增长的一年,“战略”和“耐力”成为云公司面临的首要挑战也就不足为奇了。排名第三的是“其他”,其中很大一部分受访者 (13%) 面临着一系列广泛的挑战,包括:

- 宏观经济挑战

- 随着组织的发展保持敏捷和实验性

- 满足高速增长基准的期望

- 新的地理扩张

- 包装和定价

- 公关和营销

- 新兴类别的产品采用

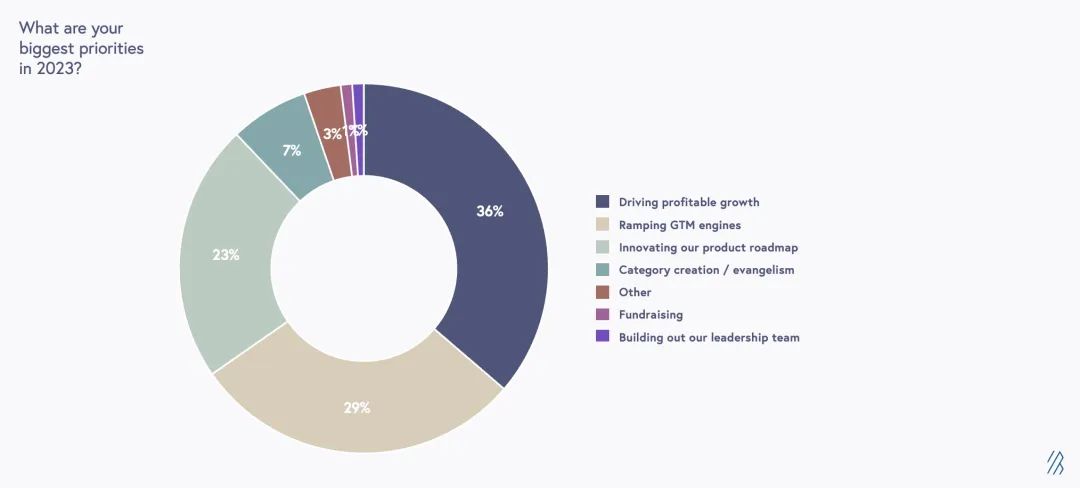

2023 年,云公司将推动盈利增长列为主要业务目标,而融资则是最不重要的优先事项之一

继续询问云公司 2023 年最大的业务重点是什么。我们创建了六个主题:(1) 推动利润增长,(2) 提升 GTM 引擎,(3) 创新产品路线图,(4) 类别创建,( 5)筹款,以及(6)建立领导团队。

云公司的首要优先事项

- 36.0% – 推动盈利增长

- 28.8% – 提升 GTM 引擎

- 22.4% – 创新产品路线图

- 6.8% – 品类创建/传播

- 3.2% – 其他

- 1.6% – 筹款

- 1.2% – 建立领导团队

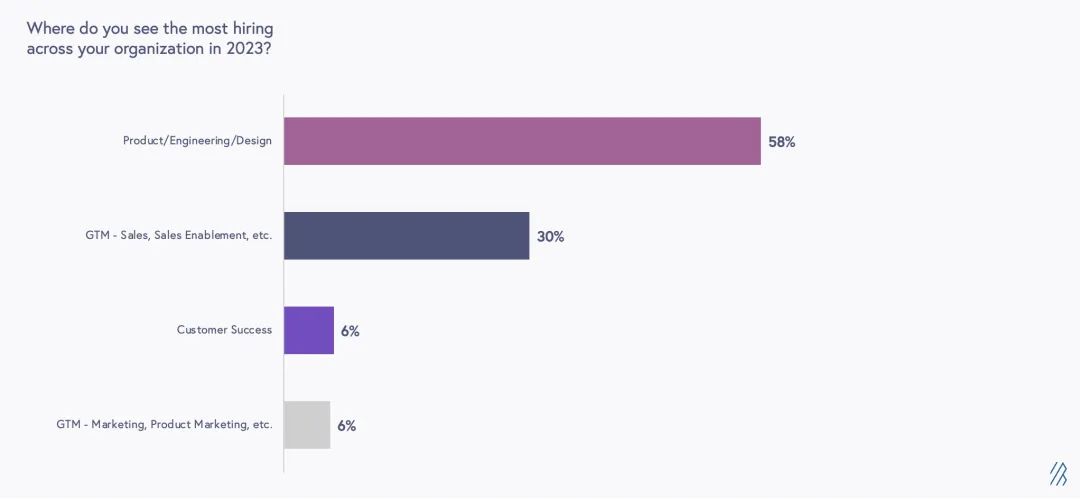

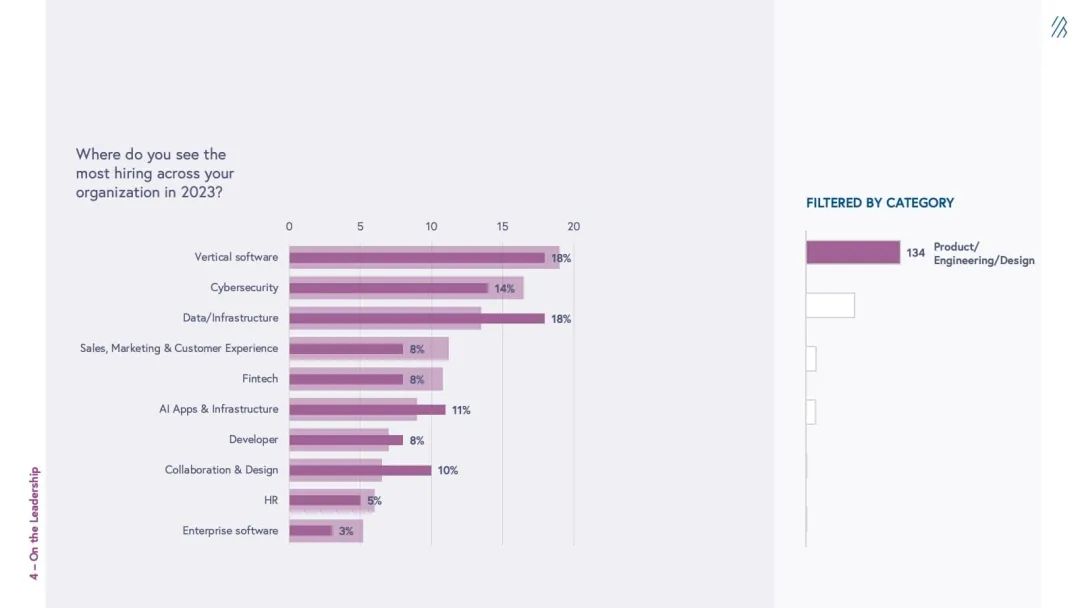

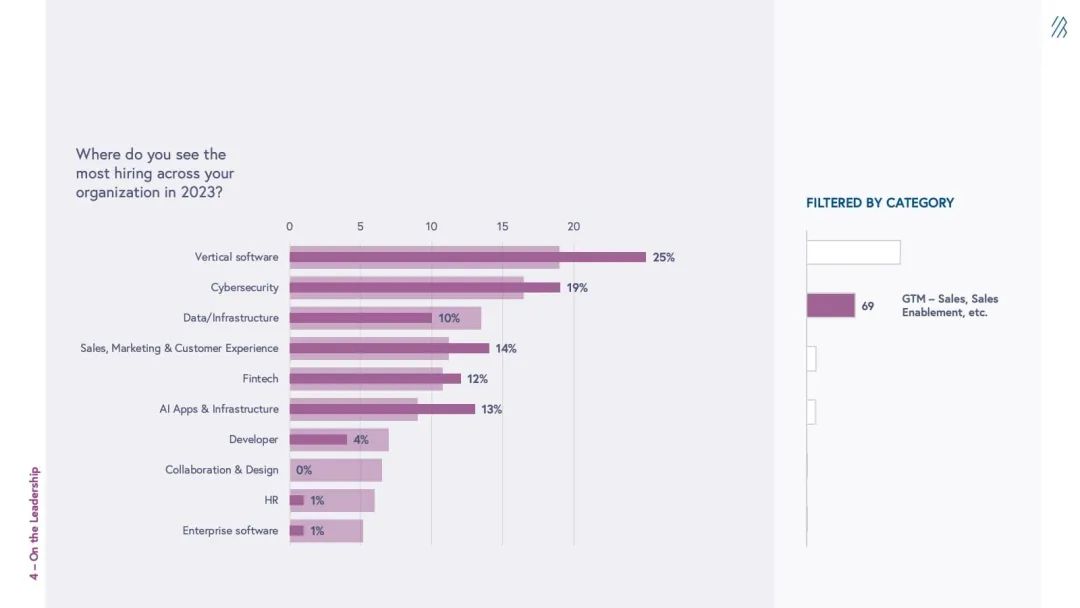

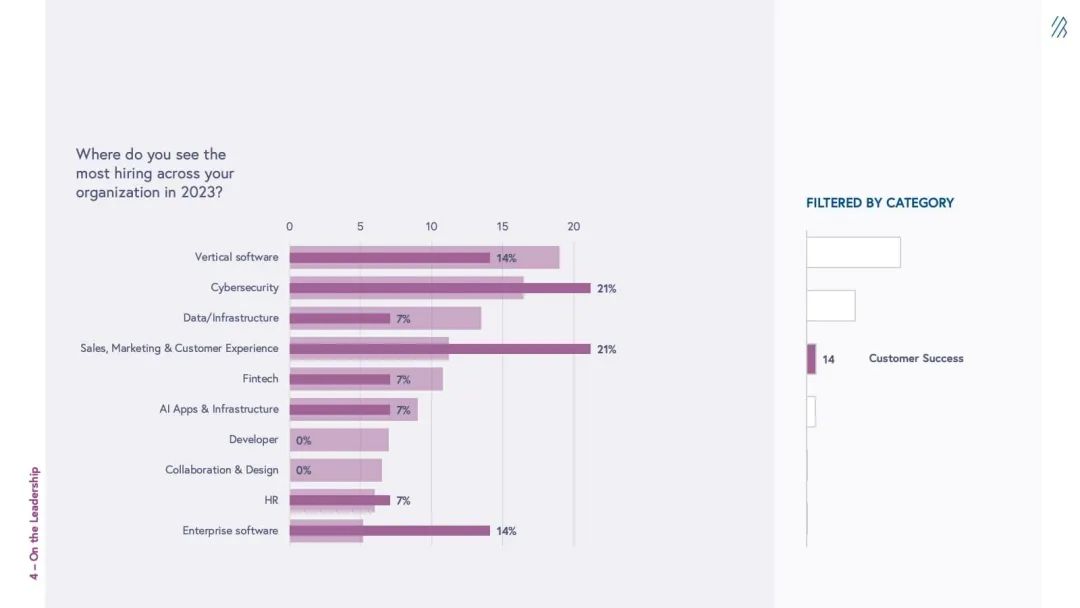

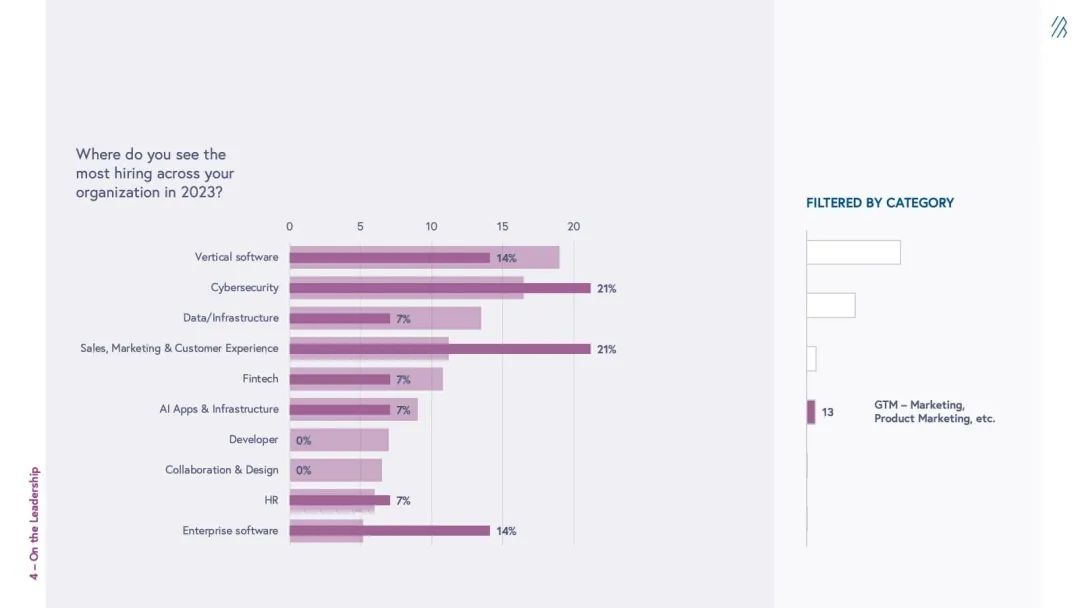

大多数云公司报告称,产品、工程和设计领域的招聘人数最多

过去两年,就业市场出现了巨大的波动——从“大辞职”到技术招聘冻结和多轮裁员,最后到市场略有回暖。

鉴于这些变化,我们希望确定云公司仍在哪些方面进行人员投资。在调查中,我们询问了云公司在 2023 年整个组织中哪些部门的招聘人数最多。(请记住,这些回答只是轶事,并非以空缺职位数量来衡量。)

从调查结果中我们发现,在所有类别中,大多数云公司都优先考虑产品、工程和设计方面的招聘(58%),而客户成功和营销方面的优先级最低(6%)。(注:该问题的回复率为 57%。)

组织最需要招聘的领域

- 58% – 产品、工程、设计

- 30% – GTM – 销售、销售支持

- 6% – 客户成功

- 6% – GTM – 营销、产品营销

根据调查,旧金山在产品、工程和设计方面的招聘优先级明显高于其他地区,而纽约在销售和销售支持方面处于领先地位。

根据工作类型和类别,有一些有趣的方向趋势。例如:

产品、工程和设计职位在数据基础设施、垂直软件和网络安全类别中拥有更高的机会。

销售和销售支持职位在垂直软件、安全和 GTM 类别中更有可能获得机会。

客户成功角色在安全、GTM、企业软件和垂直软件类别中拥有更高的机会。

营销职位在垂直软件、GTM 和人力资源类别中更有可能获得机会。

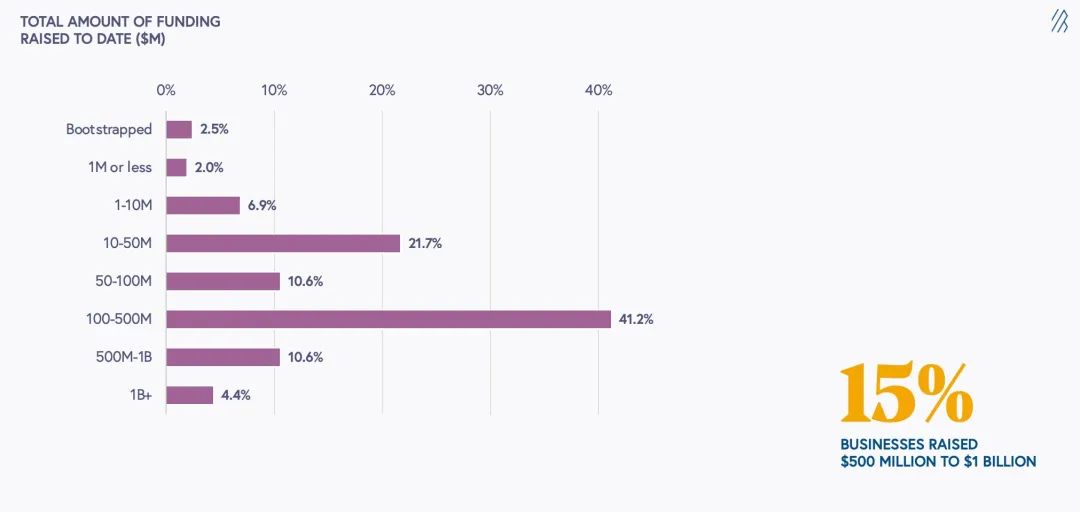

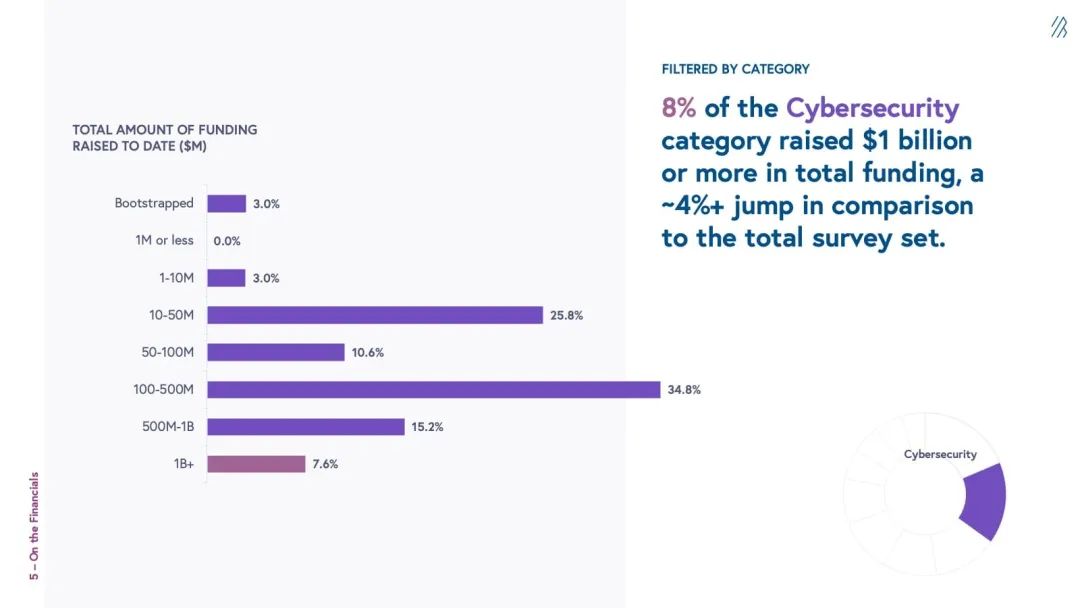

财务状况:大多数接受调查的云公司筹集的总资金超过 1 亿美元

迄今为止筹集的资金总额

- 2.5% – 自举

- 2.0% – 100 万美元或更少

- 6.9% – 100 万美元 -1000 万美元

- 21.7% – 1000 万至 5000 万美元

- 10.6% – 5000 万至 1 亿美元

- 41.2% – 100-5 亿美元

- 10.6% – $500M-1B

- 4.4% – 10 亿美元+

当我们以外部报告为基准时,我们发现 A 轮融资的平均金额在10 至 2000 万美元之间,B 轮融资的平均金额约为 4500 万美元。考虑到这一点,为了进行本次调查,我们使用迄今为止的总融资金额来粗略估计企业的阶段。

基于这一假设,大多数接受调查的云公司都处于成长期。

早期:

-

2.0% 筹集的资金总额为 100 万或以下。

-

6.9% 的融资总额为 1 至 1000 万美元。

-

21.7% 的融资总额为 10 至 5000 万美元。

中期阶段:

-

10.6% 的融资总额在 50 至 1 亿美元之间。

成长阶段:

-

41.2% 的融资金额在 1 亿至 5 亿美元之间。

-

36% (146) 筹集的资金总额超过 2.5 亿美元。

-

10.6% 的融资总额在 5 亿至 10 亿美元之间。

值得注意的异常值:

-

4.4% (18) 已筹集 10 亿美元或更多。

-

2.5% 是“自力更生”,没有筹集到任何资金。

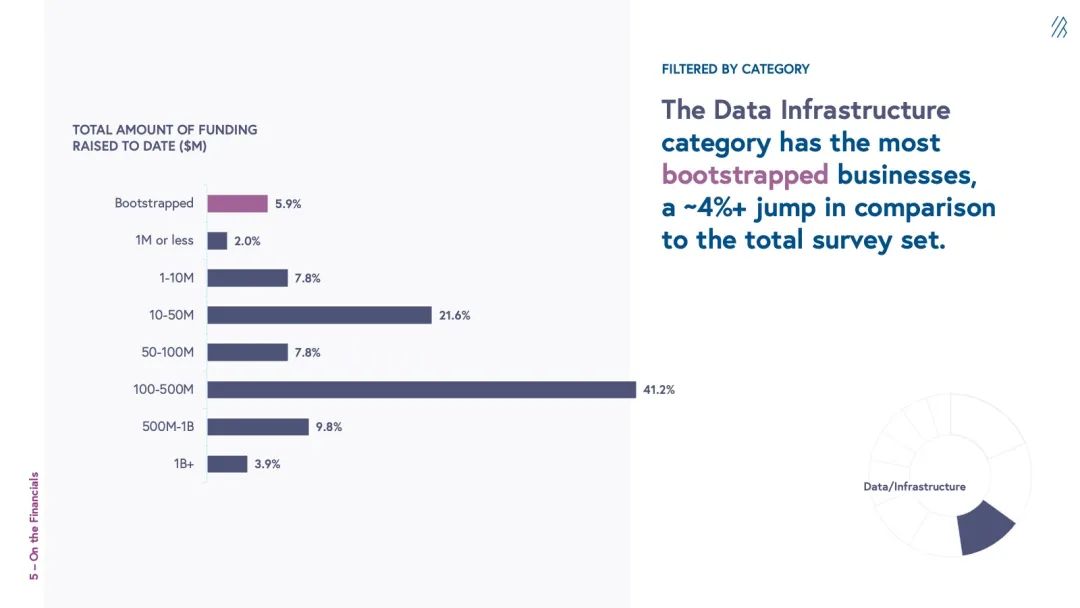

有趣的是,数据基础设施类别拥有最多的自力更生企业,与总体调查数据相比增长了约 4% 以上。

根据报告的融资数据,考虑到其筹集的总额,我们可以假设以下类别更加成熟。

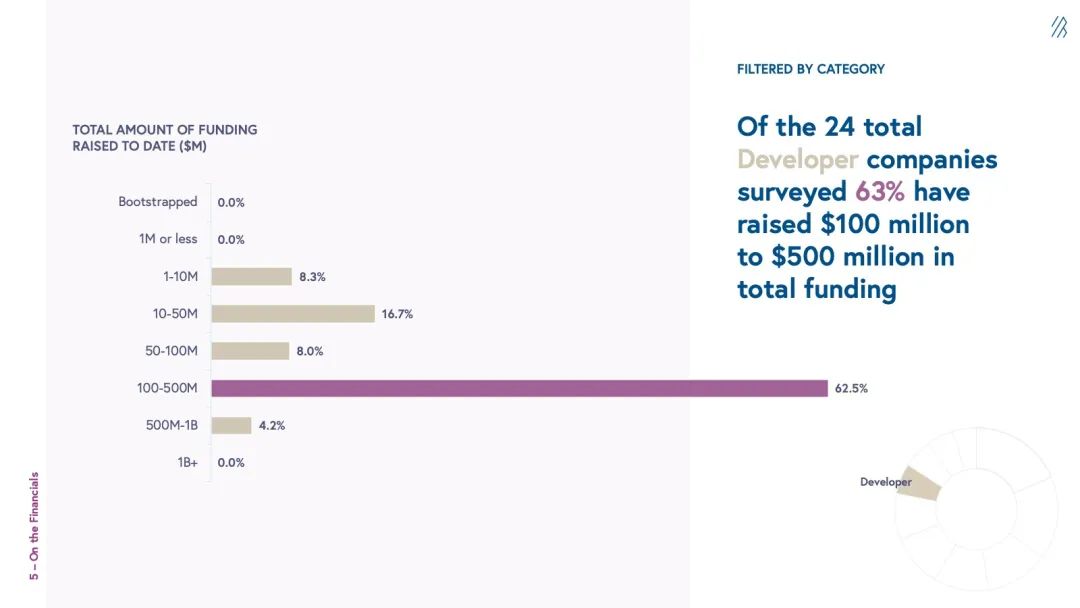

在接受调查的 24 家开发商公司中,63% 的企业筹集了 1 亿至 5 亿美元的总资金。

在接受调查的 19 家企业软件公司中,68% 的企业筹集了 1 亿至 5 亿美元的总资金。

每家接受调查的人力资源公司筹集的资金总额都超过 5000 万美元。值得注意的是,在 22 家人力资源公司中,27% 的企业筹集了 5 亿至 10 亿美元的资金,这比总体数据高出 16%。

在筹集总资金 10 亿美元或以上的 18 家云公司中,我们看到排名前三的类别:金融科技、协作与设计以及网络安全。

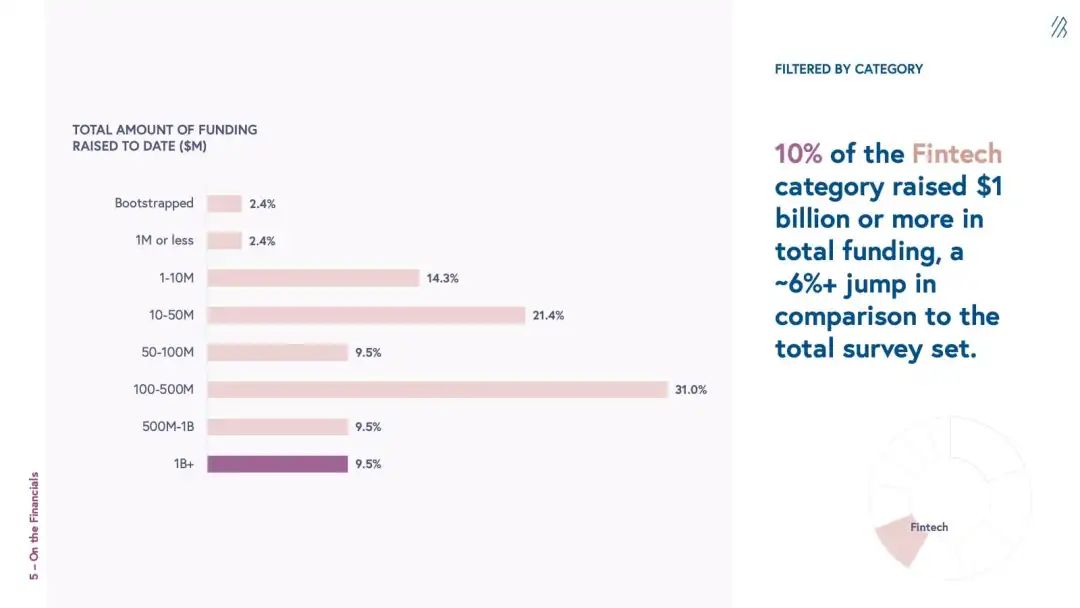

金融科技类别中的 10% 筹集了 10 亿美元或以上,比调查总数的百分比高出 6%。

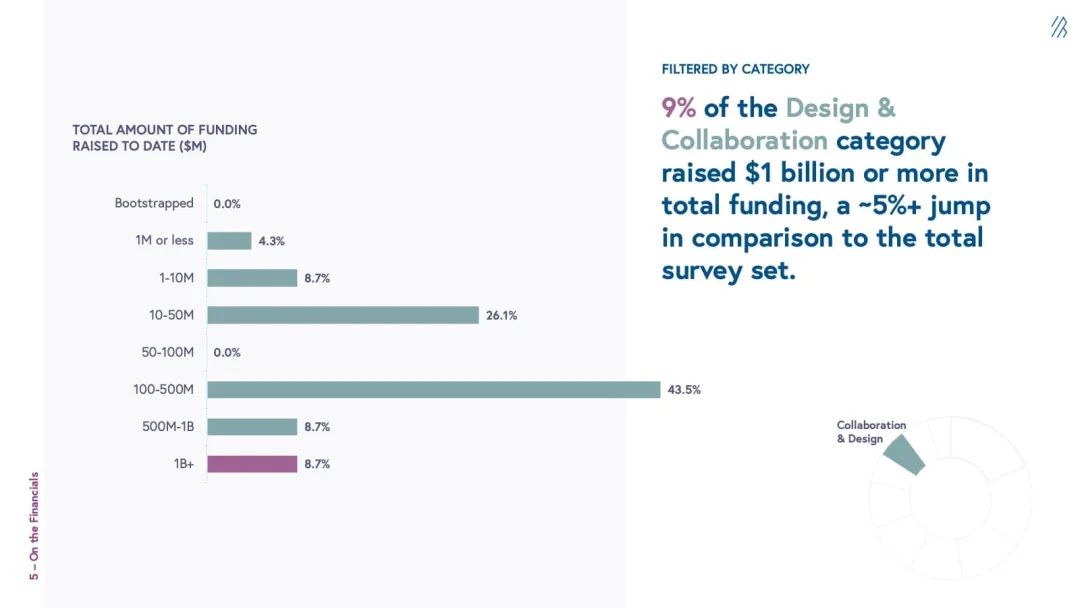

9% 的协作与设计类别筹集了 10 亿美元或更多资金,比调查总数的百分比高出 5%。

8% 的网络安全类别筹集了 10 亿美元或更多资金,比调查总数的百分比高出 4%。

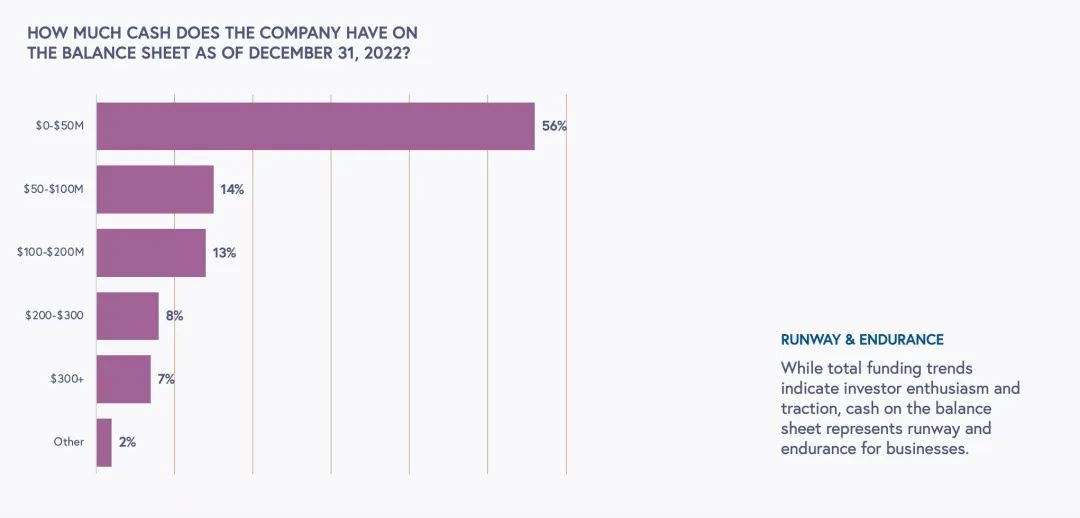

超过一半的云公司资产负债表上的资产不足 5000 万美元,而近三分之一的公司资产负债表上的资产超过 1 亿美元

虽然总融资趋势表明投资者的热情和吸引力,但资产负债表上的现金代表了企业的跑道和耐力。

资产负债表上的现金

截至2022年12月31日,受访云公司(共190家回复)资产负债表上的现金总额为:

- 55.79% 的人拥有 0 至 5000 万美元。

- 14.21% 拥有 5000 万至 1 亿美元。

- 13.16% 拥有 1 亿至 2 亿美元。

- 7.37% 拥有 2 亿至 3 亿美元。

- 6.84% 拥有 3 亿美元以上。

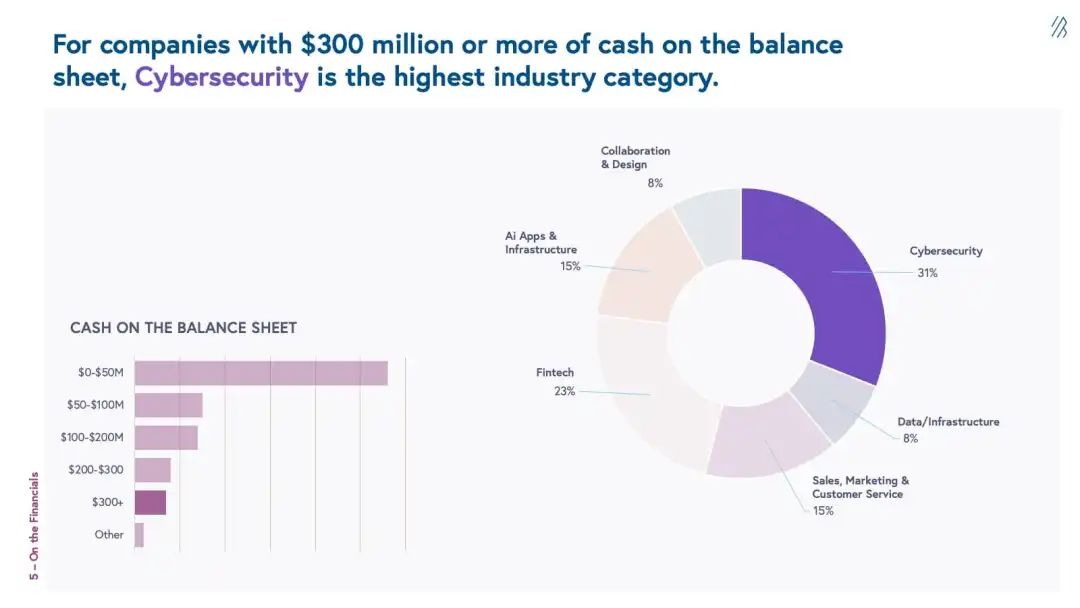

55% 的云公司报告资产负债表上的现金少于 5000 万美元,而 27% 的云公司资产负债表上的现金为 1 亿美元或更多。网络安全云类别中资产负债表上现金达到或超过 3 亿美元的公司数量最多。

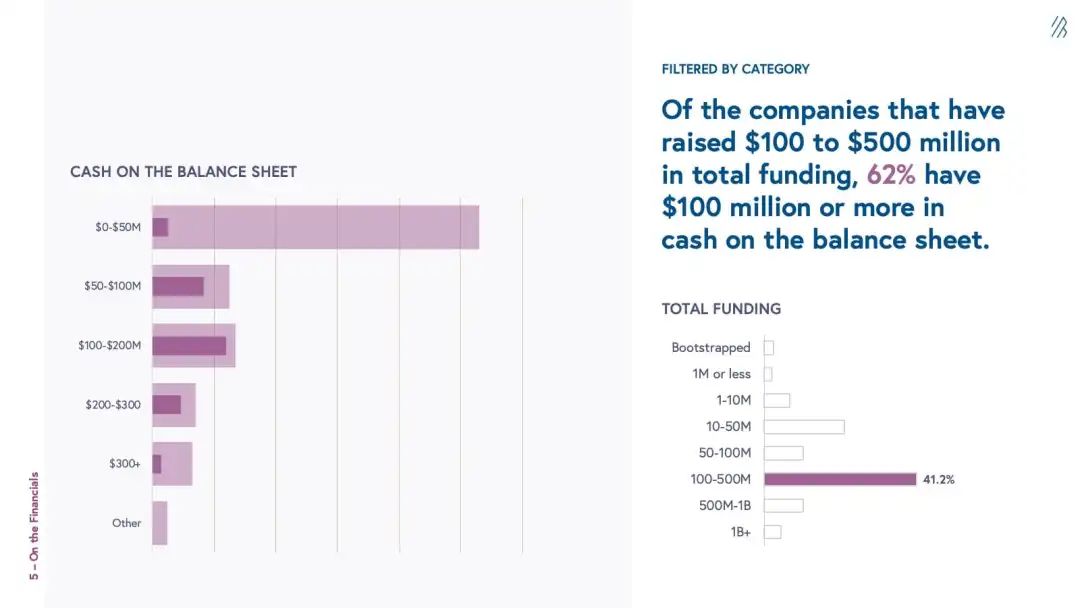

资金与现金的相关性

在总融资额为 100 至 5 亿美元的公司中,我们看到截至 2022 年 12 月 31 日资产负债表上的现金总额细分如下:

- 9% 的资产负债表上有 0 至 5000 万美元。

- 29% 的资产负债表上有 50 至 1 亿美元的资金。

- 41% 的资产负债表上有 100 至 2 亿美元。

- 16% 的资产负债表上有 200 至 3 亿美元。

- 5% 的资产负债表上有 3 亿美元。

41% 的云公司筹集了 100 至 5 亿美元的总资金,其中 62% 的资产负债表上有 1 亿美元或更多的现金。

在融资 10 亿美元或以上的云公司中,超过 70% 的资产负债表上的资产超过 3 亿美元

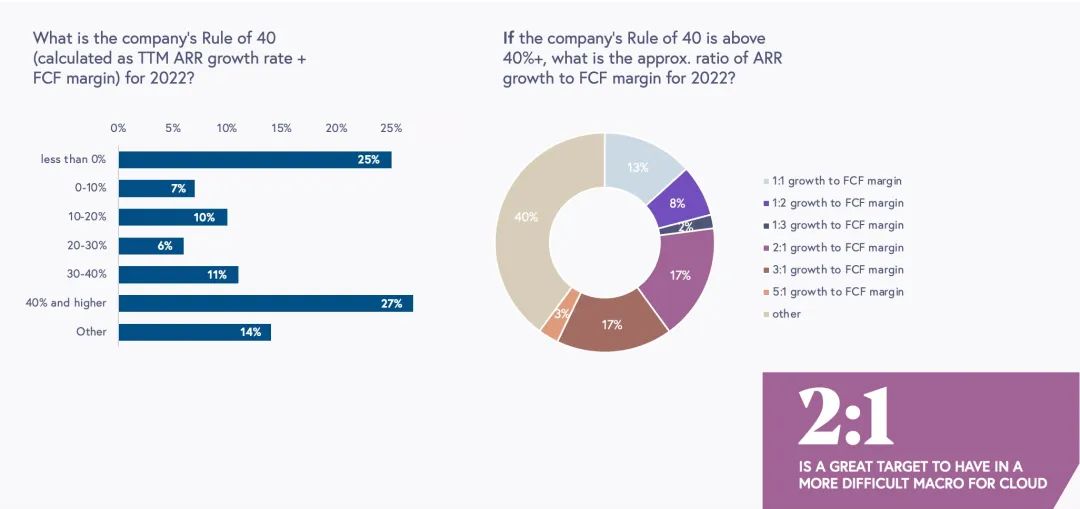

超过70%的云公司没有满足40法则

当询问云公司 2022 年的 40 法则是什么时,超过 70% 的受访者符合 40 法则。根据 Bessemer 投资者的说法,考虑到当今的宏观环境,这种趋势并不令人意外,而且它与与BVP 纳斯达克新兴云指数非常接近,其中约三分之一的上市公司符合 40+ 法则。

2022 年 40 个云趋势法则

注:该问题的回复率为40%

- 25% 的云公司表示“低于 0%”。

- 7% 的云公司表示“0-10%”。

- 10% 的云公司表示“10-20%”。

- 6% 的云公司表示“20-30%”。

- 11% 的云公司表示“30-40%”。

- 27% 的云公司表示“40% 或更高”。

- 14% 的云公司表示“其他”(自由形式回答包括“超过 90%+”、“120%”、“261%”和“公司未达到 2022 年 40 法则,但我们的比例为 1:3”) 2023 年。)。

我们询问云公司,如果他们的 40 法则在 2022 年的日历年高于 40%,那么 ARR 增长与 FCF 利润率的大致比率是多少?结果如下:

注:此问题的回复率为 25%

- 13.2% 的 FCF 利润率增长为 1:1。

- 7.55% 的 FCF 利润率增长为 1:2。

- 1.89% 与 FCF 利润率的增长为 1:3。

- 16.98% 的 FCF 利润率增长 2:1。

- 16.98% 的 FCF 利润率增长了 3:1。

- 3.77% 的 FCF 利润率增长了 5:1。

- 39.67% – 其他(自由形式回答包括“不适用”、“不跟踪”和“ARR 增长 742%(2021 年至 2023 年),2022 年 FCF 利润率为 4.6%”。

当我们观察上述趋势时,我们发现 100% 的 FCF 利润率增长为 1:3 和 FCF 利润率增长为 5:1 的公司也有 40% 或更高的 40 法则。

BVP投资者表示,三分之一的公司的比率为 2:1 或更高,这表明云公司在维持较高增长倍数的同时,在削减开支(即缩小自由现金流利润率)方面做得非常好。虽然没有明显多数,但我们仍然认为 2:1 对于云公司来说在更加困难的宏观环境中是一个很好的目标。

IPO上市

最后,随着 IPO SaaS 市场的关闭,我们询问云生态系统,他们预测谁将成为下一个大型 IPO。以下公司排名最高。

投票选出最有可能进行下一步 IPO 的前 5 名云公司

- Stripe

- Databricks

- Canva

- Klaviyo

- Snyk

上述所有企业均位列 Cloud 100 前 10 名,但总部位于波士顿的云网络安全公司 Snyk 除外,排名第 20。

如果您是SaaS行业&云产业方面的创业者,从业者,投资者,想加入Saasverse社区或寻求商务合作,我们希望收到您的来信。我们也欢迎对我们的想法提出反馈和其他观点。发送电子邮件至 chris.wei@saasverse.org。

Saasverse 是全球最大SaaS社区之一,聚集SaaS行业的创业者,高管,从业者,VC投资者等;我们提供SaaS高质量内容&行业课程,线上线下活动,创业公司数据库,行业工作机会,专业咨询服务等,赋能生态中的每一个SaaS创业公司,实现ARR 0 到 100万,1000万,1亿的可规模增长。我们构建了良性合作、开放共赢的Saas生态,与国内外Saas企业、云生态服务商、投资机构、创投媒体、创投孵化器、科技产业园、科研院所以及高校建立了良好的合作。

内容原载于: Saasverse